Preste un servicio eficaz a los grandes patrimonios y aumente la rentabilidad aprovechando las tendencias actuales en personalización, normativa fiscal y tecnologías basadas en IA.

En breve

- A medida que aumenta el optimismo de cara a 2024, los asesores deben centrarse en establecer relaciones sólidas con los HNWI abordando las expectativas de experiencia y aplicando enfoques holísticos a nivel familiar para preservar el patrimonio a través de las generaciones.

- Para aquellos que asesoran a clientes estadounidenses, los inminentes cambios en el código tributario requieren comprometerse con los HNWIs temprano para asegurar que las estrategias de creación de riqueza y preservación del legado se puedan ejecutar adecuadamente.

- La adopción de tecnologías de personalización, visualización y automatización impulsadas por la IA reducirá significativamente las ineficiencias de los asesores, al tiempo que permitirá ofrecer el asesoramiento adecuado, en el momento adecuado, al segmento de HNW adecuado.

Con el optimismo económico en el horizonte para el balance de 2024, se espera que la riqueza de los individuos de alto patrimonio neto crezca modestamente este año. Dado que los HNWI acuden a sus asesores en busca de orientación sobre la conservación del patrimonio y la mejora de la rentabilidad de los activos, se trata de un periodo crítico para establecer relaciones sólidas.

En todo el mundo, el 56% de los HNWI quieren empresas que ofrezcan servicios de valor añadido, como planificación fiscal, asesoramiento sucesorio, gestión patrimonial y asesoramiento jurídico. Sin embargo, los asesores solo dedican un tercio de su tiempo a las labores de preventa y a la interacción con el cliente. Además, el 50% de los asesores afirma que personalizar las interacciones con los clientes es un reto.

Para que los asesores puedan hacer contribuciones significativas en el futuro, las empresas de gestión de patrimonios deben centrarse en responder a cuatro tendencias clave que están impulsando el éxito de la gestión de relaciones.

Abordar las expectativas de la experiencia

Aunque la digitalización ha empoderado a los clientes de nuevas maneras, esto no significa que las expectativas de experiencia en todos los segmentos de gestión de patrimonios sean las mismas. Para fidelizar a los clientes es necesario comprender y abordar las preferencias de cada segmento.

Afluentes digitales

El 42% de las personas adineradas se sienten poco familiarizadas con los riesgos de la inversión y necesitan asesoramiento sobre estrategias alineadas con sus objetivos vitales.

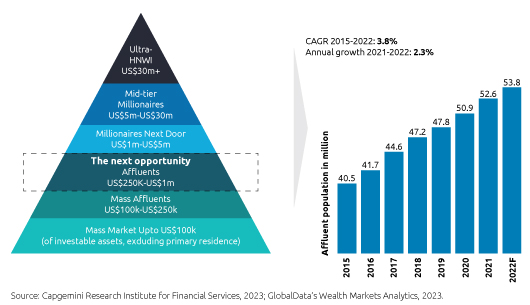

Definidos como individuos con activos invertibles de entre 250.000 y 1 millón de dólares, los afluentes poseen cerca de 27 billones de dólares en riqueza y pueden convertirse en futuros individuos de alto poder adquisitivo (HNWI, por sus siglas en inglés). Los ricos prefieren las plataformas digitales, en particular las aplicaciones móviles, y dan prioridad a las experiencias hiperpersonalizadas que hacen hincapié en la transparencia, la educación y las herramientas de autoservicio.

Aunque están interesados en un asesoramiento de valor añadido, el 46% de los afluentes afirma que sus proveedores de gestión de patrimonios no ofrecen este tipo de servicios. Esto convierte a los afluentes en un atractivo objetivo de crecimiento para las empresas que puedan aprovechar las herramientas tecnológicas para agilizar y hacer más eficientes las relaciones con los asesores.

Un ejemplo: Wells Fargo lanzó Wells Fargo Premier, que satisface las necesidades de las personas adineradas a través de una solución integrada de banca, préstamos e inversiones, basada en las relaciones y centrada en lo digital.

HNWIs híbridos

El 55% de los HNWI valora las capacidades de los canales digitales a la hora de elegir una empresa de gestión de patrimonios, pero el 47% no está satisfecho con la interfaz digital de la empresa de gestión de patrimonios.

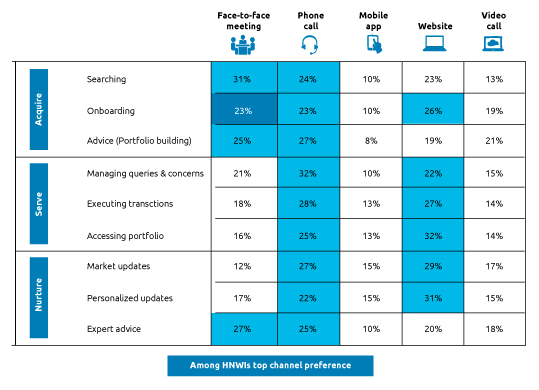

Los HNWI menos digitalizados siguen esperando el toque personal, incluido un gestor de relaciones dedicado y accesible a través de reuniones cara a cara, teléfono, correo electrónico o canales de mensajería seguros. Sin embargo, también utilizan regularmente los canales digitales.

Esto significa que los gestores de relaciones deben ser capaces de adoptar un enfoque híbrido para garantizar que los HNWI reciban una experiencia personalizada centrada en la comprensión de los objetivos del cliente, la oferta de soluciones personalizadas y el fomento de una conexión emocional.

Un ejemplo: Merrill Wealth Management ofrece la plataforma digital Merrill Advisor Match, que conecta a los HNWI con un asesor financiero de Merrill que se ajuste a sus preferencias y necesidades.

Guante blanco Ultra-HNWIs

El 34% del patrimonio mundial de los grandes patrimonios está en manos de los ultra ricos, lo que convierte a este segmento en el de mayor potencial de rentabilidad.

Los Ultra-HNWI siguen siendo fundamentales para la rentabilidad de las empresas de gestión de patrimonios en la actualidad y a medida que este segmento transfiera su patrimonio a las generaciones más jóvenes en las próximas décadas. Los Ultra-HNWIs esperan acceso global 24/7, líneas telefónicas dedicadas, plataformas privadas basadas en la nube, visualización de datos personalizados y reuniones regulares con la familia o el equipo. La experiencia del cliente se centra principalmente en anticipar necesidades altamente personalizadas, maximizar oportunidades y preservar legados. Como tal, es esencial construir relaciones a través de un hogar, proporcionando un asesoramiento holístico que abarque ofertas financieras y no financieras.

Un ejemplo: Bernstein Private Wealth Management ha ampliado recientemente su plataforma Ultra-HNWI con una oferta diseñada para ayudar a los clientes a navegar por las crecientes complejidades del patrimonio. Incluye un equipo de servicio especializado y recursos adicionales personalizados para este grupo.

Ir al encuentro de los HNWI

Dado que los segmentos HNWI y Ultra-HNWI seguirán siendo los más atractivos de los gestores de patrimonios en el futuro inmediato, también es fundamental que los gestores de relaciones actualicen su enfoque de asesoramiento.

En la actualidad, el 70% de los herederos dicen estar dispuestos a cambiar de asesor financiero al heredar el patrimonio de sus padres. Para poner remedio a esta situación, los asesores deben dejar de centrarse en los individuos y crear una relación con toda la familia. Para ello, es necesario comprender los intereses cambiantes de los herederos, como el creciente interés por los activos centrados en ESG, y ajustar las estrategias de asesoramiento en consecuencia para ofrecer una asistencia holística que preserve el patrimonio y las relaciones con los clientes a través de las generaciones.

La creación de oficinas familiares se está convirtiendo en una estrategia de rápido crecimiento. Al no estar reguladas, las family offices son más adecuadas para prestar servicios adecuados a lo largo de la vida, más allá de las ofertas tradicionales de WM, fomentando al mismo tiempo las conexiones emocionales que generan lealtad.

Un ejemplo: J.P. Morgan puso en marcha una nueva unidad de banca privada, la US Family Office Practice, para ayudar a las familias con un patrimonio muy elevado en planificación patrimonial, seguros de vida, técnicas estratégicas de transferencia de patrimonio, prácticas de ciberseguridad, etc., con el fin de ayudar a los asesores del banco a prestar servicios más integrados.

Aprovechar los cambios normativos

Para aquellos que asesoran a clientes estadounidenses, las importantes revisiones normativas ofrecen oportunidades a los gestores de patrimonios para ayudar a los HNWI y también establecer relaciones con los Affluents que pueden pasar a los segmentos superiores. Los dos cambios más importantes son:

- Expiración de la exención del impuesto sobre donaciones y sucesiones. Dado que muchas técnicas para salvaguardar los legados tardan tiempo en ejecutarse, los asesores deberían ponerse en contacto con los HNWI este año para asegurarse de que los activos están protegidos. Las consecuencias son graves, ya que los patrimonios de los HNWI podrían tributar a tipos del 40% o más una vez que expiren las exenciones a finales de 2025.

- Puesta en marcha de la Ley SECURE 2.0. Esta ley, que cambiará las reglas del juego en materia de patrimonio en Estados Unidos, ofrece ventajas para todas las edades, incluido un porcentaje significativo de personas que serán beneficiarias de la transferencia de la Gran Riqueza. Los gestores de patrimonios, especialmente los que asesoran a personas adineradas y a personas de alto poder adquisitivo de la generación Z y de la generación del milenio, deben ajustar sus estrategias para ayudar a sus clientes a beneficiarse de la ley SECURE 2.0.

Aprovechar la tecnología para impulsar el éxito

Impulsadas por las ineficiencias generalizadas de la cadena de valor, muchas empresas de gestión de activos afirman que su coste por gestor de relaciones está aumentando. En consecuencia, la mayoría de los directivos de gestoras de patrimonios están dando prioridad a la actualización de la infraestructura digital, lo que incluye explorar alianzas y sinergias con terceros de confianza para maximizar la productividad de los asesores y mejorar la experiencia de los clientes.

Entre las principales adopciones figuran:

- La IA generativa está transformando la experiencia de los clientes acaudalados al facilitar sofisticadas interacciones de lenguaje natural en sus canales de comunicación preferidos, lo que permite conocer en profundidad sus aspiraciones y necesidades financieras. Esta base allana el camino para establecer relaciones hiperpersonalizadas con los clientes, incluido el asesoramiento de inversión a medida y la identificación de vías estratégicas de venta cruzada y venta adicional. Para los asesores, este cambio hacia la personalización impulsada por la IA no sólo reduce significativamente la carga de las tareas rutinarias en al menos un 25%, sino que también amplía su eficiencia. En consecuencia, los asesores pueden dedicar más tiempo al compromiso estratégico con el cliente, beneficiándose de una visión más profunda de las necesidades del cliente que facilita unos servicios de asesoramiento más impactantes e informados.

- Las tecnologías inmersivas como la realidad virtual y la realidad aumentada están revolucionando la forma en que los clientes interactúan con sus carteras de inversión al proporcionar una plataforma atractiva e intuitiva para explorar escenarios de inversión y rendimiento en un formato visualmente estimulante e interactivo. Esta estrategia orientada al cliente mejora la comprensión de los intrincados marcos de inversión y personaliza el diálogo cliente-asesor. Para los asesores, la adopción de estas herramientas inmersivas actúa como catalizador para ofrecer asesoramiento y perspectivas personalizadas, cultivando así relaciones más sólidas. Este modelo de compromiso dinámico hace que la planificación financiera sea más colaborativa y atractiva, al tiempo que permite a los asesores comprender y satisfacer mejor las necesidades de sus clientes, lo que se traduce en una experiencia de asesoramiento más productiva y satisfactoria para ambas partes.

En conclusión

Para seguir satisfaciendo las necesidades y expectativas de los segmentos tradicionales de HNW, al tiempo que comienzan a aprovechar a los Afluentes y a convertirlos en HNWIs y Ultra-HNWIs, las empresas de WM necesitan equipar a sus gestores de relaciones con nuevas estrategias y tecnologías para proporcionar el asesoramiento adecuado, a los HNWIs adecuados, en el momento adecuado. Esto requiere comprender las expectativas de la experiencia, adoptar nuevos enfoques de asesoramiento, tener en cuenta las revisiones del código fiscal y adoptar la automatización impulsada por la IA y las tecnologías de generación de conocimiento.